NPO、NPO法人、認定NPO法人って何が違うの?

地域でNPOを作って活動していて、そろそろ法人化を考えている。

法人のNPOには、NPO法人と認定NPO法人というのがあるけど、何が違うの?

そうした疑問に、法人設立をサポートする行政書士の私がお答えします。

NPO、NPO法人、認定NPO法人

NPOとは

「NPO」(Non-Profit Organization)とは、解決すべき社会の様々な問題を市民が中心となって取り組み、社会に広く還元することを目的とする、ボランティア団体、市民活動団体です。

事業で得た収益をメンバー個人の収益にはせず、その事業としている社会貢献活動にあてます。

自由に設立できる団体なので、自由に「NPO」と名乗って活動できます。

一方、「NPO法人」は、特定非営利活動促進法(NPO法、1998年~)にもとづいて法人となったNPOです。

NPO法人とは

法人でない「NPO」の場合、不動産の登記などを、代表者個人の名前でしか行えないため、団体と個人の資産の区分が困難になります。

一方、「NPO法人」(特定非営利活動法人)になると、法人の名で契約を結んだり、土地の登記をしたり、権利義務の関係を処理することができます。

社会的信頼度が上がることで、人やお金を集めやすくなります。

法人であることが条件となっている委託事業などを受けられるようになります。

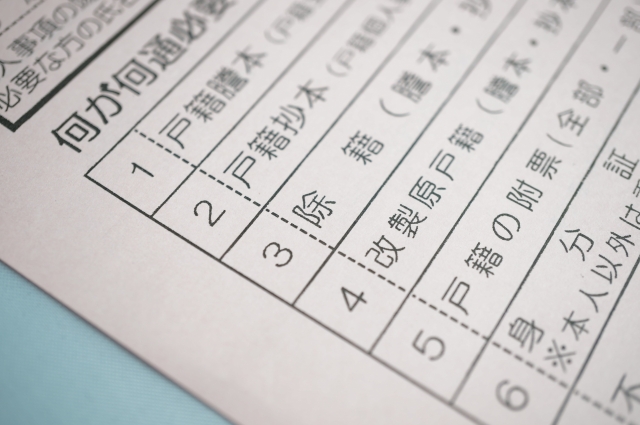

「NPO法人」を設立するためには、担当の行政庁に申請をして設立の認証を受けることが必要です。認証後、登記をして法人となります。

認定NPO法人とは

「NPO法人」のうち、実績判定期間(直前の2事業年度)に一定の基準を満たし、都道府県庁などの所轄の官庁の「認定」を受けた法人は、「認定NPO法人」(認定特定非営利活動法人)になることができます。

認定NPO法人制度(認定特定非営利活動法人制度)は、「NPO法人」への寄附を促すことを目的とした制度です。

「認定NPO法人」への寄附者は、さまざまな税制上の優遇を受けられるため、寄附が集まりやすくなります。

ただし、この「認定」を受けるための条件は多く、簡単ではありません。

現在(今年8月末現在)、「NPO法人」の認証数は51,047、「認定NPO法人」の認定数は1,137というように、「認定」される数の少なさからも「認定」の難しさが推測できます。

ちなみに、特例認定NPO法人制度(旧称 仮認定NPO法人制度)というものもあります。

一定の要件を充たした設立後5年以内の「NPO法人」を「特例認定NPO法人」と呼び、スタートアップ支援として、税制上の優遇措置が認める「特例認定」を1回に限り受けられるようにする制度です。

では次に、認定NPO法人設立のメリットである、寄附者への税制上の優遇措置についてみてみましょう。

認定NPO法人へ寄附したときの税制優遇

寄附した個人への税制優遇<所得税>

認定NPO法人へ寄附を行った個人は、以下の(1)(2)どちらかを選んで所得税の控除を受けられます。

(1)寄附金控除

その年に支出した特定寄附金(※1)から2千円(※2)を引いた額を、その年分の総所得金額から控除できます。

特定寄附金の額の合計-2千円=寄附金控除額

※1.特定寄附金とは、国や地方公共団体への寄附など決められた対象への寄附金のことです。(国税庁HPより)

※2.寄附額が2千円を超えた時に控除される制度のため、2千円を引く計算になっています。

(2)寄附金税額控除

その年に支出した寄付額から2千円を引いた額の40%相当額を、その年分の所得税額から控除できます。

(寄附金の額の合計額-2千円)× 40%=税額控除額

一般的には、税額から控除額を直接差し引くことができる税額控除の方が有利になります。

(内閣府NPOホームページ, モデルケース参照)

寄附した個人への税制優遇<個人住民税>

寄付者が住む都道府県・市区町村が条例で制定している場合は、一定の割合で、個人住民税の控除を受けることができます。

(寄附金-2千円)× 控除割合(※)= 税額控除額

※都道府県指定の寄附金は4%、市区町村指定の寄附金は6%

寄附した相続人への税制優遇<相続税>

個人が相続または遺贈により得た財産のうち、相続税の申告期限までに認定NPO法人に寄附した額は、相続税の課税対象になりません。

寄附した個人への税制優遇<譲渡所得税>

個人が現物資産(土地、建物、株式など)を寄附した場合、一定の要件を満たすと「みなし譲渡所得税(資産の取得時から寄附時までの値上がり益に対する課税)」が非課税となります。

寄附した法人の税制優遇<法人税>

特別損金算入限度額の範囲内での損金算入が認められます。

一般寄附金の損金算入限度額

(資本金等の額 × 0.25% + 所得金額 × 2.5%)× 4分の1

特別損金算入限度額 ←認定NPO法人へ寄付した場合

(資本金等の額 × 0.375% + 所得金額 × 6.25%)× 2分の1

詳細:国税庁HP

認定法人のみなし寄附金制度

認定NPO法人自身が、収益事業に属する資産を非収益事業のために支出した金額は「みなし寄附金」とされます。

損金算入限度額が、所得金額の50%または200万円のいずれか多い額までの範囲となります。

以上のような沢山の税制上の優遇が受けられるのは、寄附する側にとっても、寄附を受ける側にとっても大事な収入源となりメリットが大きいといえるでしょう。

NPO法人へ寄附しても、ここまでの優遇措置はありません。

なお、公益社団法人や公益財団法人へ寄附した場合も、認定NPO法人へ寄附した場合とほとんど同等の税制上の優遇が受けられます。

では最後に、認定NPO法人と公益社団法人・公益財団法人の違いを簡単にみてみましょう。

認定NPO法人と公益社団法人・公益財団法人との違い

制度の成り立ちの違い

NPO法人制度

認定NPO法人は、NPO法人制度にもとづく法人です。

ボランティア活動などの市民の自由な社会貢献活動を後押しすることを目的として、特定非営利活動促進法(NPO法)が施行され(1998年12月)、認定特定非営利活動法人(認定NPO法人)制度が創設されました(2001年10月)。

公益法人制度

公益社団法人や公益財団法人は、公益法人制度にもとづく法人です。

「民による公益の増進」を目的として、公益法人制度改革関連三法が施行されました(2008年12月)。

一般社団法人や一般財団法人は、より簡単に、つまり公益目的でなくても非営利目的であれば設立できるようになりました。

そして公益社団法人や公益財団法人は、一般社団法人や一般財団法人が公益認定を受けて設立されることとなりました。

更新制度の有無

認定NPO法人は、認定の有効期限が5年のため、5年ごとに更新認定を受ける必要があります。

公益社団法人や公益財団法人の認定には有効期限はないため、更新の手続きは不要です。

認定NPO法人と公益社団法人・公益財団法人は、成り立ちや更新制度のほかに、設立手続きや仕組みも異なります。

(公益法人information 参照)

各種法人の設立手続きの違いなどは、以下の記事が参考になります。

なんらかの法人格をとる前に、事業の目的や計画を再確認しつつ、自分たちの団体の形態を最終的にどのようなものにするのかについて、考えるとよろしいと思います。

まとめ

今回は、NPO、NPO法人、認定NPO法人について、その違いを中心に説明しました。

ポイントは以下になります。

・ 法人として認証された「NPO法人」が、多くの条件をみたして認定されることで「認定NPO法人」になる。

・「認定NPO法人」は、寄附者への税制上の優遇措置がたくさんあり、寄附がうけやすい法人形態である。

・ 自分たちの団体が最終的にどのような形態の法人とするのかを考えてから法人格をとるのがよい。

法人の種類はたくさんあります。

専門家と相談するなどして、どの法人にするのかを決め、設立の手続きを理解し、法人設立の準備をすすめてください。

-1.png)